Información fiscal y elaboración de informes: ventas ficticias

INFORMACIÓN FISCAL Y ELABORACIÓN DE INFORMES

Ventas ficticias

Ventas ficticias: cuestiones fundamentales

La normativa de ventas ficticias se implementó para diferir la deducción cuando un contribuyente vende un valor con pérdidas y compra el mismo valor o uno equivalente en un corto periodo de tiempo. Una venta de acciones o valores se considera una "venta ficticia" si un operador vende acciones o valores con pérdida y compra las mismas acciones o valores equivalentes dentro del periodo de venta ficticia de 61 días, que incluye los 30 días naturales anteriores a la venta y los 30 días naturales posteriores a la venta.

Cuando se difiere la pérdida en la venta, la cantidad de la pérdida se añade al importe base de las acciones compradas durante el periodo de venta ficticia ("acciones de sustitución"). En el momento de la venta de las acciones de reemplazo, la pérdida denegada se incorpora a los cálculos de las pérdidas o ganancias de las acciones de sustitución y se reconoce. Asimismo, el periodo de tenencia de las acciones iniciales se añade al período de tenencia de los valores o acciones adquiridos recientemente.

Las normas de venta ficticia se aplican a las pérdidas relacionadas con la venta en corto, las opciones sobre acciones y los futuros sobre valores. No se aplican a las pérdidas en los contratos de commodities ni divisas.

Extractos de actividad y ventas ficticias

Interactive Brokers incluye las transacciones ficticias en los estados de cuenta diarios, mensuales y anuales de todas las cuentas elegibles para 1099, de acuerdo con lo establecido por el IRS. Las ventas ficticias de IBKR se calculan de manera minuciosa, dado que las acciones se negocian a través del sistema. Esto puede dar lugar a varias ventas ficticias, las cuales suman un valor de cero impacto al final del día. Pueden producirse diferencias temporales cuando se tienen en cuenta los valores al final del año.

Información fiscal para ventas ficticias

Desde principios de 2011, las pérdidas denegadas debido a ventas ficticias se indican al IRS para valores comprados y vendidos después del 1 de enero de 2011. Consulte las secciones sobre informes en 1099B y el formulario 8949 si desea más información.

Ejemplo

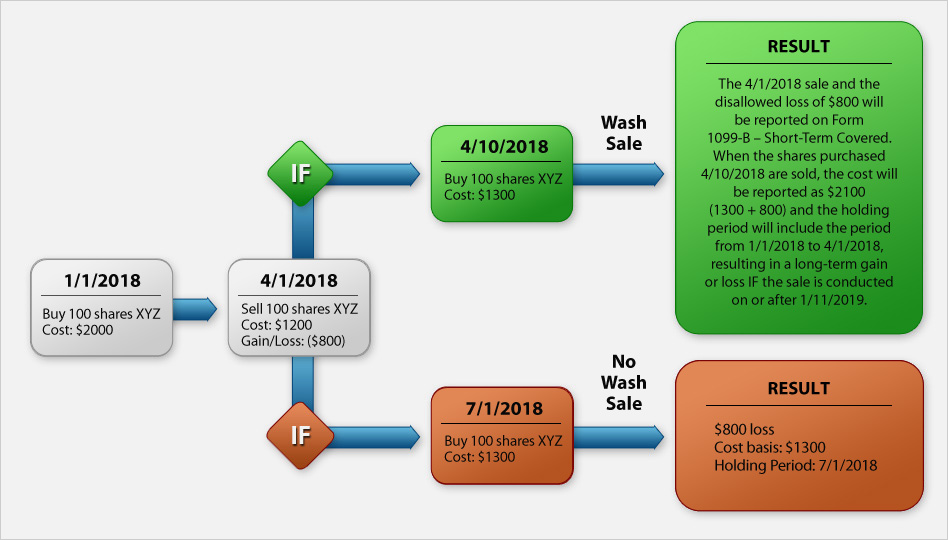

En el ejemplo siguiente se muestra una serie de transacciones que se diferencian únicamente por la fecha de compra de la última operación. Una transacción genera una venta ficticia y la otra no. En este ejemplo también se muestra la manera en la que la se añade la pérdida no deducible al coste de adquisición de los valores de reposición adquiridos recientemente.

Notas:

Declaración IRS Circular 230: estos extractos se proporcionan solo a efectos informativos y no constituyan ningún tipo de asesoramiento fiscal ni tributario que usted pueda utilizar para evadir las sanciones que pueden ser impuestas de conformidad con lo dispuesto en las regulaciones o estados fiscales locales, estatales, federales o de otro tipo y no dictarán resoluciones fiscales a su favor.